Сокращение спроса и рост импорта, или Парадоксы масложировой отрасли Китая в 2020 году – Wilmar

Китай является одним из крупнейших импортеров масличных культур и продуктов их переработки в мире. В последние годы фиксировался стабильный рост объема закупок указанной продукции, однако в 2020 году внутреннее потребление растительных масел в КНР снизилось под влиянием Covid-19. О ключевых изменениях, темпах торговли и перспективах развития масложировой отрасли Китая в интервью ИА «АПК-Информ» рассказал генеральный директор Yihai Kerry (Shanghai) International Trading Co. Ltd. Фанг Ганг.

- Мистер Фанг, как Вы можете охарактеризовать состояние масложировой перерабатывающей отрасли Китая в связи с влиянием Covid-19 на спрос? Планирует ли КНР увеличивать импортные закупки пищевых растительных масел для наращивая внутренних запасов?

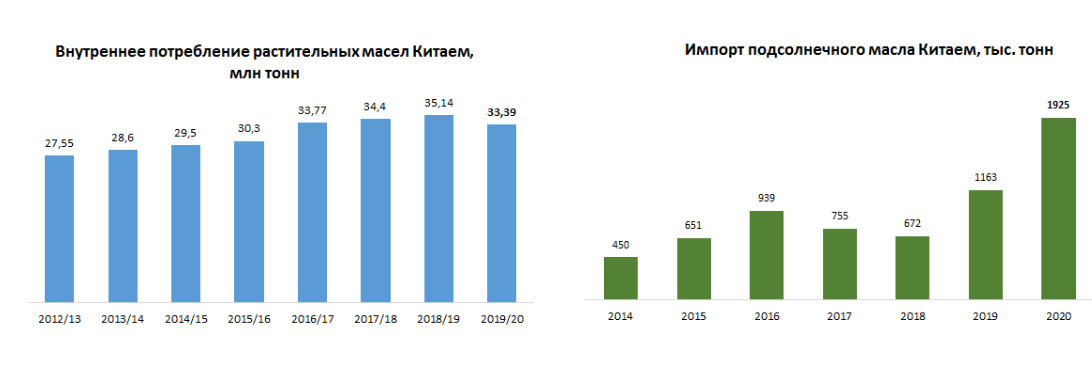

- Внутреннее потребление растительных масел в Китае в последние 10 лет стабильно увеличивалось, однако в 2020 г. данный показатель снизился на 5% в сравнении с показателем предыдущего года – с 35,14 млн до 33,39 млн тонн. Данное снижение обусловлено преимущественно за счет сокращения использования пальмового масла в ресторанном бизнесе из-за Covid-19.

В то же время импорт растительных масел, как и зерна, постепенно увеличивается, достигнув нового максимального значения в 2020 г. То есть, несмотря на снижение использования растительных масел, фиксируется рост импорта сырья, например, импорт соевых бобов в Китай в 2020 г. достиг 100,32 млн тонн. Также Китай нарастил закупку подсолнечного масла в прошедшем году вследствие того, что люди стали больше готовить дома, соответственно увеличилось потребление подсолнечного масла. Так, в прошедшем году на внутренний рынок Китая было поставлено 1,92 млн тонн подсолнечного масла в сравнении с 1,16 млн тонн в 2019 г., а также более 2 млн тонн подсолнечного шрота и 180 тыс. тонн семян подсолнечника. Подсолнечный шрот поставлялся преимущественно из России и Украины, в то же время семена подсолнечника закупаются преимущественно из Казахстана (более 60%).

- Традиционно Китай является крупным импортером рапса и продуктов его переработки. Какие перспективы импорта вы видите в текущем сезоне? Расскажите о топ-поставщиках продукции в КНР.

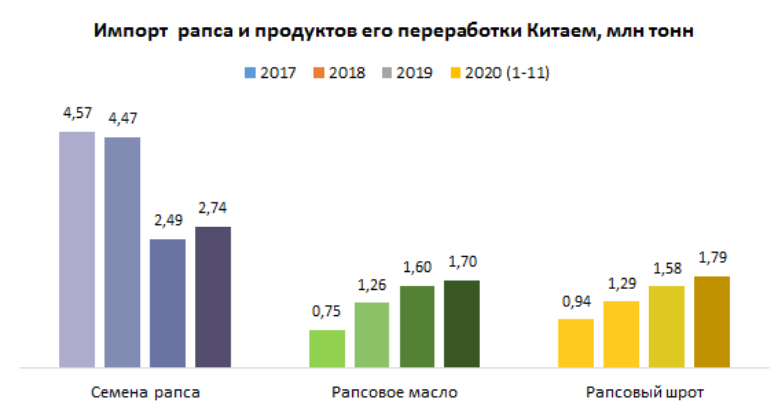

- Объемы импорта рапса и продуктов его переработки вновь начали расти. В частности, в 2020 г. импорт рапса в страну оценивается на уровне 3 млн тонн, что на 0,5 млн тонн выше результата 2019 г. Более 70% рапса от общего импортируемого в Китай объема поступает из Канады, 16% – из Австралии и только 10% – из России. Объем закупок рапсового масла, которое для внутреннего потребителя в сравнении с пальмовым считается более «здоровым», в 2020 г. составил 1,69 млн тонн (годом ранее – 1,59 млн тонн). Основным его поставщиком на китайский рынок является Канада (67% от общего объема), а также Россия (13%), Казахстан (3%), Австралия (3%), Украина (2%), Беларусь (2%) и ОАЭ (2%).

Что касается рапсового шрота, то в 2020 г. объем его импорта оценивается на уровне 1,79 млн тонн (1,58 млн тонн – в 2019 г.), основным поставщиком является Канада (до 79%), а также закупки совершаются из Казахстана, Австралии и ОАЭ. Несмотря на то, что Казахстан в целом является перспективным поставщиком указанной продукции, из-за логистических ограничений невозможно поставлять продукцию во все регионы КНР, однако она доступна для северо-западных регионов страны.

- Импорт льна и льняного масла в Китай растет с каждым годом на фоне высокого внутреннего потребления. Как изменились объемы закупок и география импорта за последние несколько сезонов?

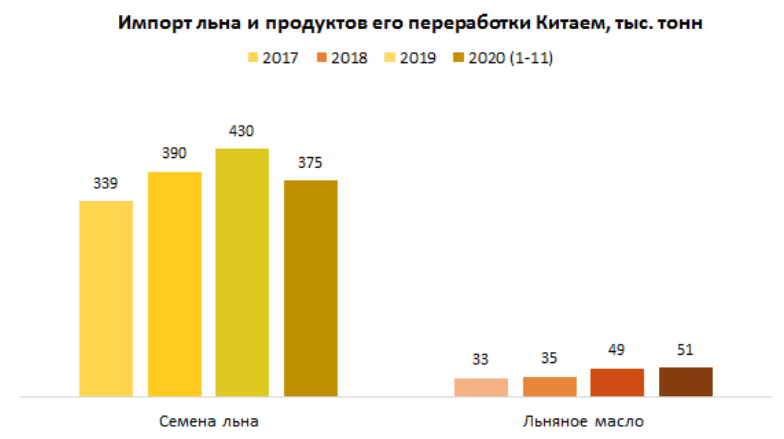

- В последние годы объем поставляемого льна в Китай стабильно растет, однако в прошедшем году было зафиксировано снижение импорта. Основной проблемой сокращения импорта стало не снижение спроса на продукт, а логистические ограничения на станции Достык-Алашанкоу. Так, за первые 11 месяцев 2020 г. на китайский рынок поставлено 375 тыс. тонн семян льна в сравнении с 430 тыс. тонн всего в 2019 г. Однако объемы импорта льняного масла, напротив, увеличились за год с 49 тыс. тонн до 51 тыс. тонн. Основными поставщиками семян льна и продуктов переработки на рынок КНР в 2020 г. являлись Канада, Россия и Казахстан, занимая практически равные доли поставок продукции. Для сравнения: еще в 2017 г. до 80% от общего поставляемого объема указанной продукции приходилось на Канаду, а также незначительные объемы поставлялись из России.

- Одним из основных поставщиков льняного масла в Китай является Казахстан, однако в последние месяцы основной проблемой для торговли между странами стали логистические ограничения. Какое влияние данные условия окажут на объемы импорта указанной продукции в 2020/21 МГ?

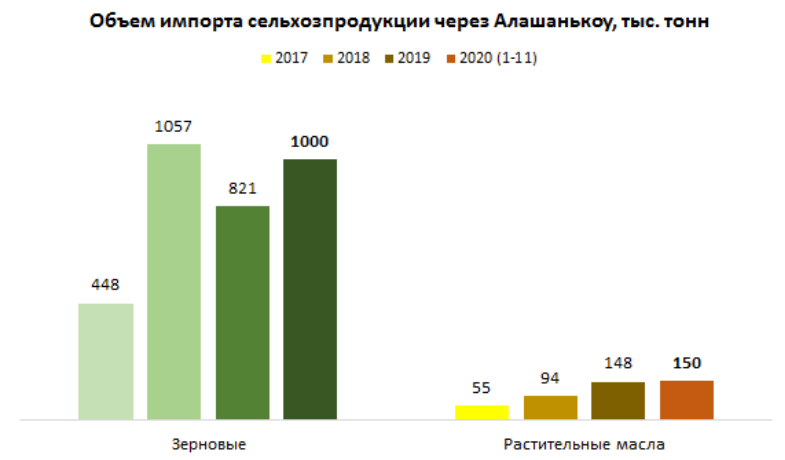

- Импорт сельхозпродукции через Алашанькоу с каждым годом растет, например, в 2020 г. импорт зерна составил 1 млн тонн. Основным поставляемым продуктом через Алашанькоу в прошедшем году являлись продукты кормовой группы: отруби, рапсовый и подсолнечный жмых и шрот. В то же время импорт растительных масел через Алашанькоу увеличился лишь ненамного в сравнении с предыдущим годом – на 2 тыс. тонн, до 150 тыс. тонн, и основной проблемой являются заторы на Алашанкоу. Вопрос логистики является главным препятствием для торговли сельхозпродукцией. Текущие проблемы не позволяют доставить продукцию вовремя, что также снижает репутацию предпринимателей. Если бы не существовало текущих проблем на станции Достык-Алашанькоу, то доля поставок в Китай из Казахстана была бы выше.

Главными странами-экспортерами растительного масла через Алашанькоу являются Казахстан и Россия, что делает их конкурентами на рынке КНР. Например, через Алашанькоу в Китай больше рапсового масла поставляет Россия. Для решения проблемы с заторами на Достык и увеличения грузооборота между Казахстаном и КНР нужна помощь от правительства и администраций ж/д учреждений обеих стран, т.к. меры профилактики и борьбы против эпидемии на Алашанькоу привели к значительному снижению эффективности загрузки и выгрузки вагонов. Принимаемые меры предотвращения распространения Covid-19 являются вопросом политического характера и, по моему мнению, строгое соблюдение мер профилактики будет до конца весны.

- Какие меры, по Вашему мнению, должны быть приняты для решения логистической проблемы в целях дальнейшего развития торговли зерновыми и масличными культурами и продуктами их переработки между КНР и Казахстаном? Как Вы считаете, каковы перспективы развития сотрудничества между Казахстаном и КНР в 2021 году?

- Правительство Казахстана и Китая, со своей стороны, пытаются решить текущие проблемы на Алашанькоу. Так, в соответствии с постановлениями правительства был создан межтранспортный контейнер и хранилище мощностью до 300 тыс. тонн для поддержки торговли масличными и продуктами переработки. Кроме того, в целях развития торговли зерном и маслом принято решение строительства в свободной торговой таможенной зоне на Алашанькоу элеваторов и расширение мощностей по хранению масла. В частности, в 2021 г. планируется осуществить проектирование емкости для хранения масла мощностью 20 тыс. тонн. Несомненно, в 2021 г. на темпы торговли между странами по-прежнему будет оказывать опасность распространения COVID-19, но мы видим перспективы дальнейшего увеличения товарооборота между Казахстаном и Китаем.

- Одной из горячих тем, которая продолжает ограничивать развитие торговли между КНР и Казахстаном, остается содержание ГМО в продукции. Расскажите о перспективах поставок растительных масел в КНР, учитывая ситуацию с содержанием ГМО. На что следует обратить внимание казахстанским производителям для дальнейшего успешного развития отрасли?

- Действительно, содержание ГМО в продукции является второй после логистических ограничений проблемой, препятствующей торговле между странами. К примеру, в 2020 г. содержание ГМО было обнаружено в 4,2 тыс. тонн закупленного рапсового масла, и, как следствие, данный объем был возвращен в страну происхождения. Основная проблема заключается в том, что стандарт проверки продукции на содержание ГМО в Китае и других странах, например, в ЕС – разные. Чтобы решить данную проблему и нарастить объемы торговли в Китай, на наш взгляд, производителю необходимо выращивать масличные культуры изначально по стандартам Китая, т.к. если в самом сырье не будет ГМО, то и в продуктах переработки – тоже.

- В завершение благодарю Вас за интересную беседу и прошу поделиться своими ожиданиями относительно развития событий на китайском масличном рынке до конца сезона, а также – планами компании Wilmar в ближайшей перспективе.

- Китай остается основным импортером масличных культур и продуктов их переработки. Компания Wilmar намерена способствовать развитию торговли и наращиванию объемов импорта масличных. В частности, в 2021 г. мы планируем и дальше развивать проект по сертификации не ГМ-продукции в Казахстане, а также что касается осуществления торговли и закупки сырья на условиях FCA. Кроме того, компания намерена расширить собственные мощности в Казахстане и России с целью сокращения расходов за доставку и хранение сырья на элеваторах путем аренды и/или создания новых хранилищ. Также мы рассматриваем возможность финансовой поддержки при поставках сырья через станцию Алашанькоу в свободной торговой таможенной зоне.

| Регион | Закуп. | Изм. | Прод. | Изм. |

|---|---|---|---|---|

ЦФО |

28450.00 | + 300 | 28500.00 | + 0 |

ПФО |

27650.00 | + 400 | 28000.00 | + 0 |

СКФО |

28200.00 | - 400 | 29000.00 | + 0 |

ЮФО |

28350.00 | + 200 | 29000.00 | + 0 |

СФО |

28500.00 | + 0 | 28500.00 | + 0 |

| Регион | Закуп. | Изм. | Прод. | Изм. |

|---|---|---|---|---|

ЦФО |

70150.00 | + 50 | 71870.00 | + 0 |

ЮФО |

69600.00 | + 1000 | 70500.00 | + 1000 |

ПФО |

69550.00 | + 50 | 70050.00 | + 0 |

СФО |

70200.00 | + 0 | 70500.00 | + 0 |

Обсуждение