Обзор USDA февраль 2023. Основные моменты

Прогноз экспорта соевого масла из США на рекордно низком уровне

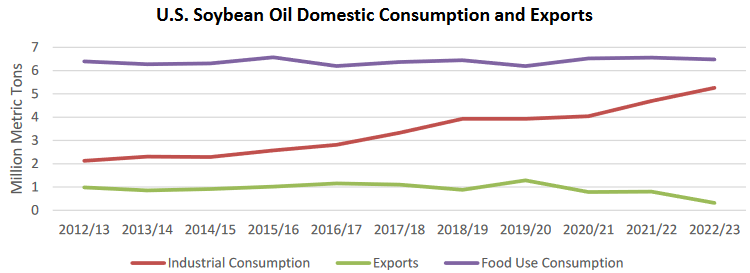

Продолжая многолетнюю тенденцию к снижению, экспорт соевого масла из США в 2022/23 МГ прогнозируется на рекордно низком уровне в 318 000 тонн. За последнее десятилетие внутреннее производство сои выросло, что способствовало увеличению производства соевого масла, которое, по прогнозам, достигнет рекордных уровней в этом году. Однако высокий внутренний спрос на соевое масло в США и высокие цены отвлекли поставки с экспортного рынка.

Внутреннее производство сои выросло за последнее десятилетие, поддерживая рост потребления шрота и соевого масла, которые, по прогнозам, достигнут рекордных уровней в этом году. Однако высокий внутренний спрос на соевое масло в США и высокие цены отвлекли поставки с экспортного рынка. Исторически экспорт соевого масла из США в значительной степени определялся уровнем производства и тесно увязывался с мировыми тенденциями. Однако в последние годы на рынке соевого масла в США произошло перераспределение между категориями использования. Сильная федеральная политика и политика штатов способствовали расширению использования соевого масла в качестве сырья для производства биотоплива. Ожидается, что доля производства соевого масла в США, используемого для внутреннего промышленного потребления, достигнет 44 процентов в 2022/23 МГ по сравнению с 25 процентами десять лет назад, сообщает oilworld.ru со ссылкой на USDA.

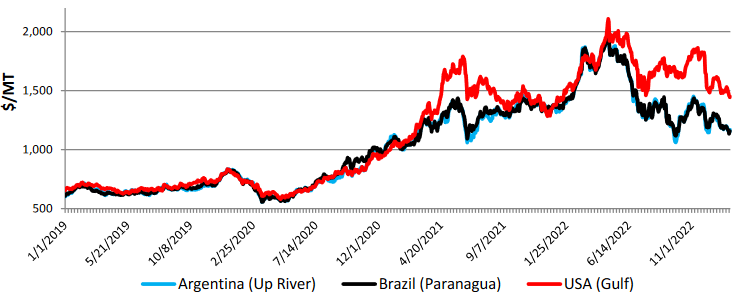

Высокий внутренний спрос увеличил премию на американское соевое масло по сравнению с южноамериканскими экспортерами, снизив его конкурентоспособность на мировом рынке. Цены на соевое масло в США снизились с момента достижения рекордных максимумов в 2021/22 МГ, но спред по отношению к Аргентине и Бразилии остается непомерно высоким для экспортного рынка. Заглядывая в будущее, можно сказать, что цены на соевое масло в 2022/23 годах, вероятно, продолжат поддерживаться увеличением производства биотоплива как в Соединенных Штатах, так и в Южной Америке, а также ожидаемым снижением производства и переработки сои в Аргентине.

ОСОБЕННОСТИ РЫНКА

Экспорт аргентинской сои сократился, а импорт увеличился из-за сокращения производства

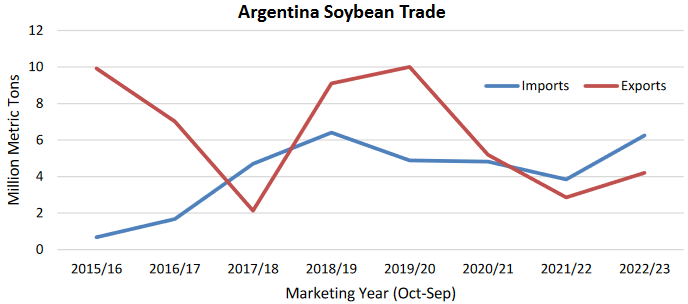

Второй месяц подряд производство сои в Аргентине сокращается из-за засухи и высоких температур в ключевых регионах выращивания. В результате производство и общий объем поставок прогнозируются на 5-летних минимумах. Ожидается, что сокращение поставок окажет давление как на экспорт, так и на снижение цен. В дополнение к падению производства экспортеры и производители переработчики, вероятно, столкнутся с дополнительными проблемами при закупке соевых бобов из-за медленных продаж фермерами. Фермеры, вероятно, сохранят запасы соевых бобов на 2022/23 год, продавая их только из-за необходимости оплачивать счета и покупать сырье, чтобы застраховаться от инфляции и неопределенности, связанной с обменными курсами и выборами в октябре 2023 года.

В результате экспорт снизился на 1,5 млн тонн в этом месяце. В то время как прогнозируется рост экспорта в 2022/23 году в годовом исчислении, за первые 2 месяца (октябрь-ноябрь) уже было отгружено 3,0 млн тонн из-за политики обменного курса "соевый доллар", которая временно увеличила продажи фермеров и экспорт. Таким образом, экспорт в течение последних 10 месяцев маркетингового года (декабрь-сентябрь) прогнозируется на уровне 1,2 млн тонн, что в случае реализации станет самым низким показателем за декабрь-сентябрь почти за 3 десятилетия.

Аналогичным образом, производство сои сократилось на 700 000 тонн в этом месяце до 37,3 млн тонн (октябрь-сентябрь) из-за сокращения поставок. Однако ожидается, что переработчики частично компенсируют снижение внутренних поставок за счет импорта большего количества соевых бобов из Бразилии и Парагвая. В этом месяце импорт увеличился до 6,3 млн тонн, что является вторым по величине уровнем импорта аргентинской сои в базе данных Министерства сельского хозяйства США.

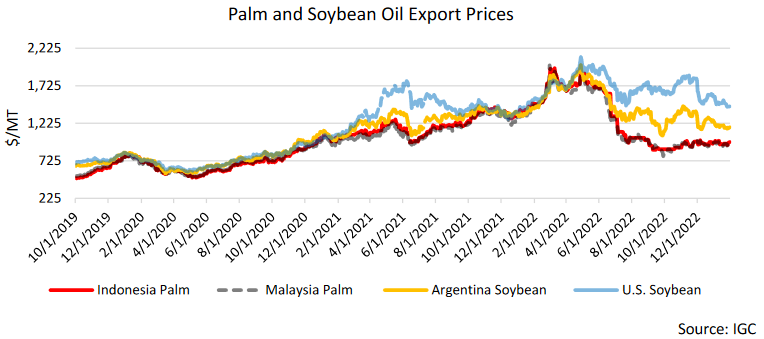

Возрождение пальмового масла в качестве масла с глобальной скидкой

Цены на пальмовое и соевое масла исторически тесно отслеживались, поскольку они считаются маслами-заменителями. На приведенном ниже графике показано, как за последние годы сравнивались цены на соевое масло в США и Аргентине, а также на пальмовое масло в Малайзии и Индонезии и как пальмовое масло вновь стало мировым лидером по скидкам, особенно по сравнению с американским соевым маслом.

Конфликт на Украине повлиял на мировые цены на растительное масло из-за значительного присутствия как Украины, так и России на рынке растительных масел. Пальмовое и соевое масло подорожали до уровней, превышающих 1800 долларов за тонну в начале марта 2022 года. К следующему месяцу соевое масло торговалось с премией к пальмовому маслу, что было обусловлено дефицитом подсолнечного масла на мировых рынках и возобновлением спроса на биодизельное сырье в Соединенных Штатах. Спрос на биодизельное сырье поставил американское соевое масло на первое место по сравнению с другими соевыми маслами и особенно с пальмовым маслом.

Политика правительства Индонезии, крупнейшего в мире экспортера пальмового масла, также способствовала существенной скидке на пальмовое масло. Индонезия впервые ввела меры по ограничению экспорта в январе 2022 года, которые включали экспортные сборы и обязательства на внутреннем рынке. Это вылилось в прямой запрет на экспорт в апреле, который привел к тому, что пальмовое масло ненадолго превысило по цене соевое масло к следующему месяцу. Это увеличение произошло, несмотря на ослабление малайзийского ринггита по отношению к доллару США в апреле. К концу мая Индонезия отменила большую часть ограничений на экспорт пальмового масла, что привело к резкому снижению цен на пальмовое масло и увеличению скидки на соевое масло, поскольку Индонезия распродала свои значительные запасы, сообщает oilworld.ru со ссылкой на USDA.

Кроме того, малайзийский ринггит продолжал дешеветь до ноября, когда разница в цене пальмового и соевого масла достигла максимума в 491 доллар за тонну. С тех пор ринггит укрепился до более типичного обменного уровня, и Индонезия вновь ввела экспортные пошлины. Это способствовало падению скидки между пальмовым маслом и южноамериканским соевым маслом примерно до 200 долларов за тонну к концу января, что все еще выше, чем обычно.

Заглядывая в будущее, можно сказать, что текущий уровень скидок на пальмовое и соевое масло, вероятно, сохранится, поскольку сокращение производства сои в Аргентине и высокий спрос на биодизельное топливо в США перевешивают влияние политики Индонезии в отношении пальмового масла. Большее количество подсолнечного масла, поступающего на мировые рынки, также будет действовать как понижательное давление на цены на пальмовое масло, поскольку оно конкурирует за долю рынка в таких странах, как Индия. С другой стороны, Индонезия недавно ввела более строгий запрет на смешивание биотоплива (B35), и его влияние на мировые рынки еще предстоит осознать. Однако это может привести к сокращению экспортных поставок пальмового масла, росту цен и снижению скидки по сравнению с соевым маслом.

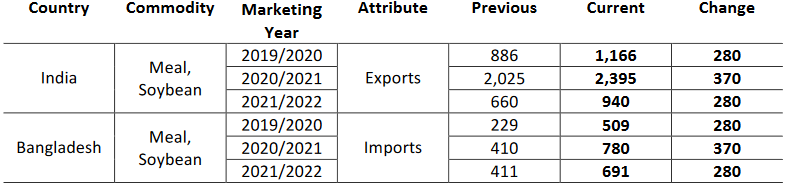

Пересмотр торговли соевым шротом для Индии и Бангладеш

Основным источником данных Министерства сельского хозяйства США по торговле с Индией является Министерство торговли и промышленности Индии. Однако из-за заниженных данных о торговле с Бангладеш, вероятно, по сухопутным торговым путям, общие показатели экспорта соевого шрота в Индию были пересмотрены в 2019/2020 и 2020/2021 мг. Основываясь на данных, опубликованных в

Ежегоднике сельскохозяйственной статистики Бангладешского бюро статистики, Министерство сельского хозяйства США пересмотрело оценки торговли как для Индии, так и для Бангладеш, чтобы учесть заниженные данные о торговле соевым шротом.

ОБЗОР 2022/23

Мировое производство масличных культур сократилось почти на 6 млн тонн, главным образом из-за снижения прогнозов по сое в Аргентина и Украине а в России по семечке подсолнечника.

Торговля пересмотрена в сторону повышения, при этом снижение экспорта соевых бобов перевешивается увеличением экспорта рапса из Канады и Австралии. Общий объем производства шрота

снижается из-за сокращения производства соевого шрота, а объем торговли падает из-за соевого шрота, в основном из-за сокращения урожая в Аргентине. Мировые запасы соевого шрота снижаются. Общая добыча масла в значительной степени без изменений, при росте торговли на фоне увеличения экспорта подсолнечного масла.

Прогнозируемая средняя сезонная фермерская цена на соевые бобы в США вырастет на 10 центов до 14,30 доллара/bu

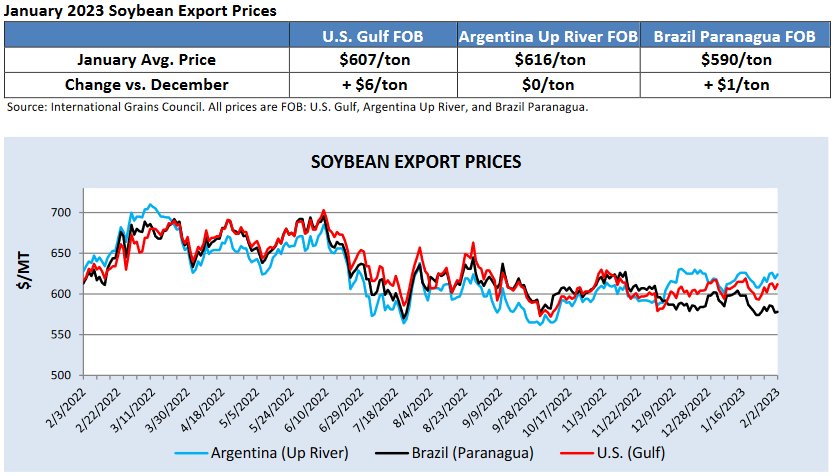

ЭКСПОРТНЫЕ ЦЕНЫ

Экспортные цены на сою в январе в среднем практически не изменились по сравнению с декабрем, хотя на рынке не обошлось без изменений. Опасения по поводу погодных условий в Южной Америке оказали некоторую поддержку ценам на соевые бобы, в то время как потери сырой нефти и неопределенность в отношении спроса в Китае оказали медвежье влияние в январе.

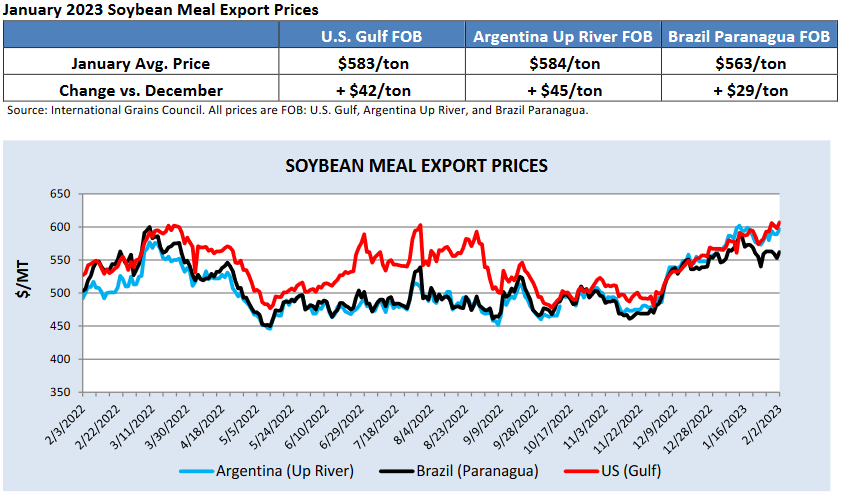

Второй месяц подряд цены на соевый шрот продолжали расти, в то время как цены на соевое масло упали у всех основных экспортеров. Это продолжает тенденцию к восстановлению большей доли соевого шрота в стоимости сои на фоне обильных мировых поставок других растительных масел и более низких, чем ожидалось, целевых показателей по производству биотоплива в Соединенных Штатах.

Экспортные цены на соевое масло продолжили снижаться, снизившись в среднем примерно на 60 долларов за тонну в январе, чем в декабре. Цены на пальмовое масло практически не изменились, что немного сократило разницу между этими двумя маслами.

Балансы

Экспорт, Подсолнечное масло Россиия. Прогноз на 2022/23 год. Февраль 2023

Экспорт, Подсолнечное масло Украина. Прогноз на 2022/23 год. Февраль 2023

Конечные запасы, Растительные масла, Все страны. Прогноз на 2022/23 год. Февраль 2023

Конечные запасы, Масличные, Все страны. Прогноз на 2022/23 год. Февраль 2023

Конечные запасы, Шрот, Все страны. Прогноз на 2022/23 год. Февраль 2023

Полные тексты обзоров прикреплены ниже.

Oilseeds: World Markets and Trade

Cotton: World Markets and Trade

World Production, Markets, and Trade Report

Grain: World Markets and Trade

| Регион | Закуп. | Изм. | Прод. | Изм. |

|---|---|---|---|---|

ЦФО |

29150.00 | + 700 | 29160.00 | + 660 |

ПФО |

27950.00 | + 300 | 28050.00 | + 50 |

СКФО |

28700.00 | + 500 | 28950.00 | - 50 |

ЮФО |

28150.00 | - 200 | 28950.00 | - 50 |

СФО |

28400.00 | - 100 | 28300.00 | - 200 |

| Регион | Закуп. | Изм. | Прод. | Изм. |

|---|---|---|---|---|

ЦФО |

71000.00 | + 850 | 73250.00 | + 1380 |

ЮФО |

69800.00 | + 200 | 74000.00 | + 3500 |

ПФО |

71000.00 | + 1450 | 73000.00 | + 2950 |

СФО |

72000.00 | + 1800 | 75000.00 | + 4500 |

Обсуждение